Ндс в китае

Содержание:

- Есть ли НДС в Китае: ставки и операции

- Доля различных налогов и сборов в общих поступлениях

- Китай — страна удивительных налогов

- Налог на прибыль в Китае

- Остальные налоги и сборы

- Корпоративный налог в Китае (на прибыль предприятия)

- Как купить и продать бизнес в Китае

- Налоги для граждан и частных налоговых резидентов страны

- Система налогов Китая: юридические лица

- Транспортный налог в Китае

- Пошаговая инструкция подтверждения нулевой ставки НДС при экспорте

- Таможенные сборы на импорт и экспорт

- Сколько налогов в Китае: презентация дополнительных пошлин

- ЛИКВИДАЦИЯ БЕДНОСТИ

- Какой НДС платят в странах Европы в 2021 году

Есть ли НДС в Китае: ставки и операции

Все иностранные предприятия, реализующие продукцию собственной промышленности или приобретенную у других заводов, попадают под регламент обложения. Экспорт товаров и услуг не облагается НДС. Всего существует три разновидности пошлины:

- 17% — стандартный размер НДС, характерный для большинства видов товаров и услуг.

- 13% — для льготных видов продовольствия, как: зерно, масла, вода. Также распространяется на природные ресурсы в виде метана, газа, нефти, угля. Применима для печатных изданий, кормов, удобрений и прочих видов товаров.

- 3% — используется только для предприятий с низким уровнем годового оборота.

Экспорт в республику из таких стран, как Россия или Украина облагается по стандартному регламенту. КНР является крупной страной, где производится практически половина продукции, использующейся в десятках стран мира. При этом цена итогового продукта значительно ниже, чем в иных государствах. Этот фактор привел к увеличению поставок из азиатской республики в Россию, Украину, Казахстан и другие ближние территории. Для каждой операции по импорту или экспорту предусмотрены свои годовые перечисления от добавочной стоимости, а также особенности ввоза или вывоза.

Налог НДС на товары из юрисдикции, ввозимые в Россию составляет от 10 до 18%. Конкретная ставка зависит от того, какой уровень обложения применяется при реализации импортной продукции на территории РФ. Отчисления при импорте из Китая в Россию взимаются со стороны РФ. Для ввоза необходимо заполнение декларации, а также оплата таможенного сбора.

Налоги при ВЭД-контракте с республикой зависят от того, какой тип груза будет импортироваться, какова его себестоимость, размеры и прочие особенности, влияющие на сложность транспортировки объектов до границы, а также цена страховки груза.

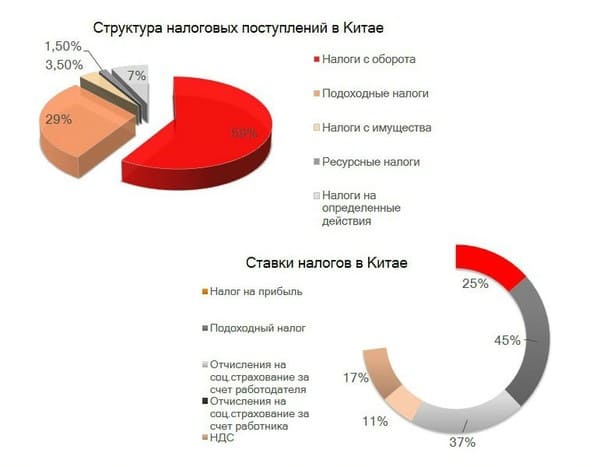

Доля различных налогов и сборов в общих поступлениях

Ставки налогов

Основу бюджетных поступлений КНР составляют два общегосударственных сбора – потребительский налог и НДС.

НДС взимается при продаже определённых групп товаров (работ, услуг). Ставка его составляет 17%. Предметом обложения потребительским налогом является приобретение лицензируемых товаров. Это алкоголь, табачные изделия и прочая высоколиквидная продукция. Ставка налога в зависимости от вида покупок колеблется в пределах 3-50%.

Всё трудоспособное население страны, работающее по найму, и не имеющее статуса частного предпринимателя, обязано выплачивать с полученной заработной платы прогрессивный подоходный налог. В 2018 году его ставки таковы:

| Сумма месячного дохода, юаней |

Ставка, % |

| менее 4 000 | не облагается |

| 4 000 – 4 500 | 5 |

| 4 501 – 6 000 | 10 |

| 6 001 – 9 000 | 15 |

| 9 001 – 24 000 | 20 |

| 24 001 – 44 000 | 25 |

| 44 001 – 64 000 | 30 |

| 64 001 – 84 000 | 35 |

| 84 001 – 100 000 | 40 |

| Свыше 100 000 | 45 |

Не подлежат обложению подоходным налогом отдельные виды вознаграждений граждан КНР – страховки, премии и награды, различные надбавки к основной зарплате, пенсии и пособия.

Налог на прибыль уплачивают предприятия, зарегистрированные на территории КНР. Он платится он раз в году по результатам предпринимательской деятельности за предыдущий отчётный год. Ставка налога определяется местом регистрации предприятия:

- для иностранных предприятий, осуществляющих деятельность в КНР – 20%.

- для китайских предприятий – 30%.

Хозяйственная деятельность в Китае контролируется правительством посредством взимания бизнес-налога. Платится он ежемесячно. Ставки различны. Например, 3% облагаются:

- культурная и спортивная деятельность.

- бизнес в сфере телекоммуникаций.

- строительство и инженерная деятельность.

Рост вложений КНР в научные исследования

Последняя категория исключительно важна для государства в целом, так как будет год от года увеличиваться. Это объясняется гигантским ростом государственных вложений в научно-изыскательские исследования. В текущем году доля вложений КНР в поздние стадии НИОКР вырастет по различным оценкам до 500 млрд.долл. Соответственно, вырастут и налоговые поступления с различных видов предпринимательской деятельности, связанных с наукой.

Предприниматели, осуществляющие операции с имуществом, недвижимостью и нематериальными активами, отчисляют 5%. Деятельность в финансовой сфере облагается по ставке 8%.

Наивысшей ставкой бизнес-налога (20%) облагается индустрия развлечений.

Китай — страна удивительных налогов

Один из наиболее примечательных обязательных сборов в стране — налог на рождаемость. Китай – самая густонаселённая страна в мире. По оценкам демографов в скором времени население превысит полтора миллиарда человек. В 1979-2017 годах согласно специального закона семья, в которой появлялся на свет второй ребёнок, обязана была уплатить в бюджет налог, эквивалентный 3,5 тыс.долл. Серьёзный анализ, проведённый экономистами и демографами, привёл к тому, что с 2018 года в закон внесены изменения. Теперь рождение второго ребёнка в семье, состоящей из единственных детей у своих родителей, налогом не облагается.

Динамика изменения численности населения КНР в XXI веке

Одним из самых объёмных источников поступлений в бюджет является налог с граждан, которые не являются резидентами КНР.

Для трудоустроенных граждан государств, заключивших с Китаем соглашения о двойном налогообложении, действуют следующие правила:

- Пребывание сроком менее 180 дней налогом не облагается.

- Пребывающие в стране от 180 до 360 дней работающие иностранные граждане платят подоходный налог.

Проживающий более 5 лет в Китае мигрант, имеющий прибыль от деятельности также и в стране первоначальной регистрации, обязан уплачивать два вида сборов:

- с прибыли.

- с заработной платы.

Интересными является и другие налоги:

- ежеквартальный сбор с владельцев автомобильного транспорта. Уплачивается в размере 15-80 юаней гражданами Китая за автомобильные номера. С каждой тонны грузового авто в бюджет идёт от 4 до 15 юаней в зависимости от общего веса.

- гербовый сбор в размере 0,3-0,4% уплачивается гражданами при оформлении различных разрешительных документов.

- налог на аренду недвижимости обязывает арендодателя уплатить в бюджет 8% от суммы дохода.

Поскольку КНР – страна с очень развитым сельским хозяйством, данный вид налога занимает значительную долю в структуре поступлений в бюджет государства. Объектом налогообложения является годовой доход в юанях, получаемый фермерами от продажи сельскохозяйственной продукции:

- до 5 000 – 5%.

- 5 001-10 000 – 10%

- 10 001-30 000 – 20%

- .30 001-50 000 – 30%

- .свыше 50 000 – 35%.

Налог на прибыль в Китае

Китай привлекает все больше инвесторов и предпринимателей из-за возможности участия в бизнесе по всей планете. Охватывая все континенты, страна заявила о себе как о главном поставщике товаров повседневного потребления и мобильной техники. Кроме того, сырьевой рынок настолько разнообразен, что многие бизнесмены из России стали все чаще открывать и переносить свой бизнес на китайскую территорию. Налогообложение в КНР для резидентов или нерезидентов мало чем отличается между собой.

Основной налог, установленный для бизнеса, является «на прибыль» или Corporate income tax. Его процент зависит от следующих факторов:

- для стартапов, новых компаний – 15%;

- для малого бизнеса с низкой рентабельностью – 20%;

- для предприятий, действующих свыше одного года – 25%.

Для расчета применяется прямой или косвенный метод, чаще всего китайские предприниматели используют второй вариант, он более простой и эффективный. Расчетный период начинается с 01 января и заканчивается 31 декабря.

Формула прямого метода:

|

Формула косвенного метода:

|

Остальные налоги и сборы

Налог на приобретение автотранспорта уплачивается при покупке нового автотранспортного средства (при покупке на вторичном рынке налог не взимается). Ставка налога составляет 10% от стоимости автомобиля.

Налог на прирост стоимости земли уплачивается при передаче организацией или физическим лицом права пользования земельным участком, находящимся в государственной собственности. Налоговой базой является разница между доходом, полученным от передачи права пользования земельным участком, и расходами, понесенными в связи с приобретением данного права и освоение земельного участка. Налог взимается по ставке в размере от 30% до 60%.

Налог на использование городских земель уплачивается лицами, получившими право пользования земельными участками, находящимися в городской местности. Предельные ставки налога составляют от 0,6 до 30 юаней жэньминьби за квадратный метр.

Ресурсный налог уплачивается организациями и физическими лицами, ведущими добычу в КНР (включая морскую территорию КНР) полезных ископаемых.

Налог на переход прав уплачивается лицами, приобретающими права пользования земельными участками или права собственности на здания, строения, сооружения, помещения. Ставка налога на переход прав составляет от 3% до 5%.

Налог на городской ремонт и строительство уплачивается с сумм фактически уплаченного НДС, потребительского налога и налога на предпринимательскую деятельность. Ставка налога зависит от места нахождения налогоплательщика и составляет 7% в городах и городских районах, 5% — в уездных центрах или поселках, 1% — в сельской местности.

Налог на табачный лист уплачивается лицами, осуществляющими закупки табачного листа. Ставка налога составляет 20% от стоимости приобретенного табачного листа.

Гербовый сбор в Китае уплачивается при заключении договоров и выдаче государственными органами свидетельств, удостоверений и других документов. Ставка сбора зависит от вида документа или характера договора.

Сбор за занятие сельскохозяйственных земель уплачивается при отводе под строительство земель сельскохозяйственного назначения. Ставка сбора зависит от средней обеспеченности земельными ресурсами в регионе и составляет от 5 до 50 юаней жэньминьби за квадратный метр.

Дополнительные сборы на образование уплачиваются с суммы фактически уплаченного НДС, потребительского налога и налога на предпринимательскую деятельность.

Корпоративный налог в Китае (на прибыль предприятия)

Действует территориальная система налогообложения. Компании-резиденты облагаются корпоративным налогом на общемировую прибыли. Нерезидентные компании обязаны выплачивать налог только на доход в Китае. Стандартная ставка корпоративного налога в Китае составляет 25%. Льготные ставки корпоративного налога доступны для следующих отраслей:

- Высококвалифицированные предприятия облагаются по ставке 15%. Такая компания должна соответствовать определенным требованиям и отвечать критериям, а также подвергнуться оценке и проверке со стороны компетентных органов.

- Предприятия по передовым технологиям также облагаются налогом в 15%. Компания проходит проверку и должна квалифицироваться как предприятие в работе которого задействованы передовые технологии.

- Предприятия по созданию программного обеспечения и разработке микросхем облагаются корпоративным налогом в Китае по ставке 10%. Аналогично предыдущему случаю, такое предприятие должно пройти определенные проверки.

- Предприятия, которые были созданы в зоне сотрудничества современной индустрии услуг Цяньхай-Шэньчжэнь-Гонконг, имеют право на льготную ставку корпоративного налога в размере 15% при условии, что предприятие участвует в проектах, которые входят в Каталог льготной обработки этой зоны.

- Предприятия, созданные в новом районе Хэнцинь в Чжухай, имеют право на льготную ставку корпоративного налога в размере 15% при условии, что предприятие участвует в проектах, подпадающих под действие Каталога льготной обработки в этом районе.

- Предприятия, созданные в Общей Экспериментальной Зоне Пингтана, имеют право на снижение ставки корпоративного налога до 15%, при условии, что предприятие участвует в проектах, которые входят в Каталог льготных обработок зоны.

- Для квалифицированных малых предприятий с годовым налогооблагаемым доходом менее 1 млн. CNY (около 132 тыс. EUR) ставка корпоративного налога в Китае снижается до 10% с 1 января 2018 года по 31 декабря 2020 года.

- С 1 января 2011 года по 31 декабря 2020 года поощренные предприятия в западных регионах имеют право на льготную ставку налога на прибыль в размере 15%.

Как купить и продать бизнес в Китае

Вот несколько надёжных сайтов, на которых можно выгодно приобрести или продать бизнес:

Businessesforsale

Asian business brokers

В Китае распространено мошенничество при покупке и продаже бизнеса. В каких случаях следует проявить бдительность и что необходимо предпринять при сомнительной сделке:

- Предложение, слишком выгодно, чтобы быть правдой.

- Любое требование о выплате вознаграждения может быть мошенничеством.

- Проверьте данные своего партнера, выполните проверки с должной осмотрительностью.

- Увеличьте свою бдительность при совершении сделок посредством электронной оплаты.

- При совершении покупок используйте безопасные платежные инструменты. При продаже обеспечьте оплату при доставке продуктов.

- Не платите способами кроме Trade Assurance или PayPal, это значительно снизит риск обмана.

- Не покупайте нелегальный бизнес. С законодательством в Китае всё строго, вы можете привлечь к себе административную или даже уголовную ответственность.

Китай всегда был страной, к которой требовался особый подход в торговле и бизнесе. Его отличительной чертой можно считать сохранившиеся традиционные отношения в предпринимательстве, протекционизм со стороны государства и стремительные темпы развития.

Для российских бизнесменов, желающих найти рынок потребительских товаров, лёгкой и пищевой промышленности, электронных устройств и технологических девайсов Китай является настоящей золотой жилой.

Налоги для граждан и частных налоговых резидентов страны

Каждый гражданин Китая обязан вносить регулярные налоговые платежи в пользу государственной казны. Кроме стандартных налогов с доходов и прибыли частных лиц, китайцы обязаны уплачивать своеобразные налоги, такие как налог на второго ребёнка, налог на прибыль по договорам подряда и индивидуального предпринимательства. Также налогоплательщиками Китая являются все иностранные граждане, которые трудятся и получают доход на территории Поднебесной более трёх месяцев в году.

В отношении налоговых льгот и послаблений в КНР официальная позиция государства такова: поддерживаются владельцы вновь построенных зданий, реконструированных зданий и сооружений (при соблюдении существенных условий) и применяется налоговый вычет при расчёте транспортного обязательного сбора.

Налог на рождаемость

В течение 40 лет на территории Китая применяется особый вид налогообложения: налог на рождение второго ребёнка. Если ранее на одну женщину-китаянку приходилось 6 детей, то сегодня этот показатель стал 1,6.

Демографическая политика государства позволяет завести второго ребёнка в следующих случаях:

- в случаях многоплодной беременности;

- любой семье при уплате налога в размере 50 тысяч юаней (около ½ млн. рублей). При этом необходимо не просто заплатить деньги в качестве покупки разрешения, но и подать соответствующее заявление в государственные органы (Госкомитет здравоохранения и планирования семьи) на рассмотрение. Официальная статистика говорит о том, что в последние годы из 11 млн. супружеских пар-китайцев подало заявок только 700 тысяч. Из них одобрение получили только 630 пар;

- семьям, проживающим в сельской местности и при условии, что первый ребенок женского пола, без уплаты налога;

- семьям из национальных меньшинств Китая (при численности менее 100 тысяч народа можно заводить 2-3 ребёнка без налогов).

Несмотря на то, что жёсткая китайская политика «один ребёнок в четыре руки» официально прекратила своё существование в начале 2016 года, крупный налог и получение разрешения на зачатие останавливают многих китайцев от рождения второго отпрыска.

Подоходный налог

Подоходные налоги в Китае исчисляются с применением прогрессивной шкалы от 3 до 45 %, в зависимости от размера дохода. Под доходом физических лиц понимается заработная плата, а также авторские вознаграждения. Налоговыми объектами являются граждане страны и иностранные налоговые резиденты (иностранцы, проживающие и работающие в КНР более 183 суток из 365). При этом размер налогового вычета в 2020 году находится на уровне 5 тысяч юаней. Поэтому ежемесячный заработок в размере до 5 тысяч юаней или годовая зарплата до 60000 юаней подоходным налогом не облагаются.

Расчёта налоговых выплат производится по формуле:

(ЕД – НВ) * НС,

где:

ЕД — ежемесячный доход,

НВ – налоговый вычет (5 тысяч юаней),

НС – налоговая ставка.

Прогрессивная шкала налоговых ставок Китая в 2020 году:

| Размер дохода, тыс. юаней | Процент налога, % |

| до 2,999 | 3 |

| 3-11,99 | 10 |

| 12-24,99 | 20 |

| 25-34,99 | 25 |

| 35-54,99 | 30 |

| 55-79,99 | 35 |

| 80 и более | 45 |

Налогообложению по принципу подоходного налога не подлежат пенсионные, страховые выплаты, премии, награды, надбавки к окладу, а также социальные пособия. Также налоги не взимаются с доходов дипломатических и консульских работников иностранных посольств и консульских служб в Китае.

Налог на прибыль по договорам подряда и индивидуального предпринимательства

Налог на прибыль по договорам подряда имеет черты прогрессивного налогообложения и может варьироваться от 5 % при сумме годового дохода менее 30 тысяч юаней до 35 % для годового дохода в 500 тысяч и более юаней.

Налог на персональные услуги начисляется по ставке от 20% при получении дохода до 20 тысяч юаней и до 40% на доход 50 тысяч и более юаней в год.

Система налогов Китая: юридические лица

Все компаний, прошедшие регистрацию в реестре КНР, считаются обязанными перечислять финансовые средства в государственный фонд. Законодательство делит предприятия на две основные группы:

- Если фирма была создана на территории республики и ведет здесь свою деятельность, если компания учреждена в другой стране, но управляющий офис находится в КНР – она считается резидентом юрисдикции. Обязанность резидента – оплата сборов не только с внутреннего дохода, но и от прибыли, полученной во всех странах мира.

- Если в пределах границ государства присутствует только филиал или представительство определенной организации, это юридическое лицо не является резидентом. В данном случае отчисления производятся с дохода, полученного от офиса, ведущего на территории республики постоянную деятельность, а также с роялти, дивидендов и процентов.

Стандартная планка налогообложения для юридических лиц составляет 25%. Для предприятий малого и среднего бизнеса с низким оборотом предусмотрена льгота – снижения уровня до 20%. Все организации, занятые в сфере разработок и новых технологий, которые поддерживаются государством, облагаются по проценту 15%.

- Прирост капитала. Обложение данного типа дохода не предусмотрено регламентом законодательства КНР. При сбыте акций с контрагента в одностороннем порядке взимается пошлина 0,1% от суммы сделки.

- Налог у источника. Взимается со всех плательщиков по фиксированной транзакции 10%.

- Валютный контроль. Допускается перечисление валюты за рубеж, а также наличие у юридических лиц валютных счетов в банках, но платежи иностранными банкнотами на территории страны запрещаются. Если иностранная компания осуществляет торговлю с местным контрагентом, каждый приход и расход с банковского счета должны быть обоснованы документально.

- Гербовый сбор взимается при заключении договоров, выдаче документов на руки или осуществлении иных видов операций. Сумма оплаты зависит от типа документации или вида процедуры.

Подробные данные об обложении роялти и дивидендов внутри государства можно уточнить по телефону нашей компании. Эксперты UraFinance помогут разобраться в любом вопросе, при необходимости возможно назначение личной встречи со специалистом.

Транспортный налог в Китае

Компании, индивидуальные предприниматели и физические лица, имеющие коммерческую или пассажирскую технику, обязаны ежегодно платить транспортный налог. В число ТС входят: автомобили, автобусы, грузовые авто, морские суда и прочее. Исчисление зависит от вида транспорта:

- за пассажирский платят от 60,0 до 320,0 юаней за единицу;

- за грузовой – от 16,0 до 60,0 юаней/тн;

- по судну берется от 1,5 до 5,0 юаней/тн.

Применяется такая формула:

ТН для судна = Нетто-тоннаж или грузоподъемность × сумму сбора за единицу |

Пошаговая инструкция подтверждения нулевой ставки НДС при экспорте

При экспорте в Белоруссию, Казахстан, Армению нулевой НДС подтверждается:

- Договором, по которому покупатель из страны ЕАЭС импортирует продукцию.

- Заявлением о ввозе товаров и уплате косвенных налогов от покупателя.

- Транспортными или товаросопроводительными документами (рекомендована товарно-транспортная накладная ТТН).

Как подтвердить 0 ставку НДС при экспорте в другие государства — направить в ИФНС:

- Договор или другие документы по сделке, если договора нет (например, оферту и акцепт).

- Копию таможенной декларации или электронный реестр (по каждому виду операций предоставляется отдельный реестр).

- Копии транспортных или товаросопроводительных документов с отметками таможни или их электронный реестр.

Остальные документы (банковские выписки, счета-фактуры) не обязательно прикладывать к декларации, но стоит хранить на случай, если налоговая инспекция потребует подтвердить информацию, указанную в декларации.

Если налогоплательщик не предоставил документы на подтверждение нулевой ставки налога, то необходимо начислить НДС по общим основаниям, и все расчеты раскрыть в декларации. Например, по ставке 10% или 20%.

Таможенные сборы на импорт и экспорт

Таможенные пошлины могут уплачиваться как отправителем, так и получателем. Ставки устанавливаются ежегодно и публикуются в «Положении об импортных и экспортных таможенных пошлинах».

Итоговая сумма таможенного сбора формируется исходя из трех показателей:

- себестоимости товара;

- страховки;

- транспортных расходов.

Освобождаются от таможенных пошлин или получают значительную скидку следующие товары:

- поврежденные или утерянные до выхода с таможенного пункта;

- не имеющие коммерческой стоимости или рекламные образцы;

- в пределах лимита по стоимости или количеству;

- определенные как беспошлинные или облагаемые сниженной пошлиной в соответствии с международными соглашениями.

НДС взимается с импортируемых в Китай товаров и обычно составляет 17% от выплаченной стоимости товара. Возврат НДС осуществляется только при экспорте продукции.

Потребительский налог берется с определенной законодательством группы товаров: автомобили, табачная и алкогольная продукция, косметика и пр.

Оплата таможенных сборов осуществляется до выхода товара с таможни и не позднее семи суток со дня публикации меморандума об их уплате.

Сколько налогов в Китае: презентация дополнительных пошлин

- Социальное страхование. На пенсионное страхование выделяется 20% от заработной платы всех сотрудников предприятия или 8% от частного дохода физического лица. Для выплаты пособий по безработице выделяется 2% от заработной платы всех сотрудников предприятия или 1% от частного дохода физического лица. Для оформления медицинских страховок ставки равны 6% от зарплат или 2% от иного дохода. Сборы перечисляются в отделение муниципального управления не позднее 15 числа месяца, следующего за отчетным периодом.

- Потребительские отчисления. Взимается с физических и юридических лиц, занятых при производстве, импорте или реализации продукции. Ставка варьируется в зависимости от затрат на производство продукции и ее типа.

- Таможенные налоги. При ввозе грузов из Китая взимаются с крупных партий продукции. Если контрагент заказал небольшую посылку с объектом для некоммерческого использования, такое отправление пошлиной не облагается.

- На недвижимое имущество. Уплачивается собственниками всех помещений: коммерческих, жилых, производственных, промышленных и прочих. Налоговую базу составляет ликвидная цена объекта, уменьшенная на 10-30%.

- Транспортный сбор. Пошлина применима ко всем авто и мотовладельцам. Размер отчисления зависит от вида ТС, а также от объема его двигателя.

- Налог на детей в Китае. Политика «Одна семья – один ребенок» существует с 1979 года, это привело к массовым народным возмущениям, ввиду чего власти были вынуждены разрешить семьям заводить по двое детей, но с условиями. Транзакция за рождение второго ребенка составляет порядка 50 тысяч юаней, возможно рождение младенцев в других странах, что выходит еще дороже.

- Приобретение автомобиля. Не взимается при покупке машин на вторичном рынке. Для новых транспортных средств помимо оплаты их стоимости придется отдать 10% от цены в государственную казну.

- Прирост стоимости земли. Если физическое или юридическое лицо использует для своих целей государственные земли, оно обязано выплачивать сбор в размере 30-60% от ликвидной стоимости участка, находящегося в собственности республики, ежегодно. Данный тип отчисления схож с налогами в древнем или средневековым Китаем, когда крестьянам предоставляли землю для вспахивания и выращивания культур, но с единственной разницей – пошлины выплачивались не деньгами, а продовольствием и рабским трудом.

- Пошлина на телефоны и покупки из государства. Ставка зависит от размера партии. Посылка в единичном представлении не облагается поборами, за крупную партию придется оплатить двойной сбор – таможенную пошлину и НДС при ввозе. Итоговая ставка может достигать 44% от суммы закупа.

Существует еще ряд пошлин, среди которых следует выделить налог на товары из Китая в Украине. Общая система обложения схожа с российской с некоторыми изменениями. Таможня Украины начисляет взыскание только в случае, если груз имеет массу более 30 кг или его стоимость составляет более 150 евро. Размер ставки составляет 10% от суммы поставки, дополнительно взимается 20% НДС. Если стоимость партии выше предусмотренного лимита, НДС увеличивается до 32%. Часть продовольствия также может подвергаться акцизному сбору.

Каждый предприниматель государства обязан состоять на регистрационном учете бизнесменов. Оформление обязывает его ежегодно сдавать три вида отчетности: Annual Return, финансовую и налоговую. Первый тип документа отражает все основные данные о корпорации, ее владельцах и управляющем звене, а также обо всех изменениях, произошедших в структуре за отчетный период.

Финансовая документация отражает товарооборот предприятия, а также уровень прибыли и убытков. База обложения не принимает ко вниманию обязательные расходы на ведение бизнеса при расчете процента, однако для подачи и изучения эти данные необходимы. Остальные формуляры помогают вычислить итоговую годовую сумму отчисления от прибыли предприятия. После проведения подсчетов подается декларация и производится оплата отчисления.

ЛИКВИДАЦИЯ БЕДНОСТИ

Еще в прошлом веке Китай поставил перед собой амбициозную цель — полностью ликвидировать нищету к 2020 году. За 30 лет с бедностью попрощались 700 млн человек. Власти просто за уши тянут страну в мир «китайской мечты».

Официальная цель — достичь показателя бедности меньше 2%. К концу 2016 года в стране остались 43,3 млн малоимущих, или 3% населения. У нас таких граждан более 21 млн, или почти 15% населения.

— Три года назад они обогнали нас по средней заработной плате, — продолжает Андрей Островский. — В 2015 году средняя зарплата превысила 40 тыс. рублей и, самое главное, продолжает увеличиваться хорошими темпами. Разрыв между нашими странами, к сожалению, растет.

Темпы роста доходов китайских граждан впечатляют. Восемь лет назад ежегодный доход на душу населения в городах был 19 109 юаней (один юань равен примерно 10 рублям), а в деревнях — 5919 юаней. Эти показатели стабильно росли. В результате, по данным статистики КНР, в 2014 году средняя зарплата горожан уже составляла 4700 юаней в месяц, а в 2017-м она достигла 1000 долларов в крупных городах и 450 — в провинциях. Китай уже вошел в число стран — лидеров по численности населения со средним уровнем доходов.

Кстати, если сравнить МРОТ, то и здесь сравнение будет не в нашу пользу. В России он сейчас составляет 11 тыс. рублей. В КНР нет единой ставки, и она различается в зависимости от города или провинции. Самая высокая минималка в Шанхае — 2300 юаней, а самая низкая в Хайнане — 1430, что все равно больше, чем у нас.

.jpg)

Какой НДС платят в странах Европы в 2021 году

На сегодняшний день страны с самыми высокими ставками по НДС:

- Венгрия – 27%

- Хорватия, Швеция, Дания – 25%

Государства-члены ЕС, в которых НДС взимается по самому низкому тарифу:

- Люксембург – 17%

- Мальта – 18%

- Кипр – 18%

- Германия и Румыния – 19%.

Средняя ставка налога на добавленную стоимость в странах Европы составляет 21%.

Однако, не всегда было так, как сегодня. До пандемии COVID-19, некоторые юрисдикции предусматривали более высокие платежи, которые были снижены на фоне экономических последствий 2019-2020 годов, в том числе на самые популярные секторы экономики – гостиничный бизнес, товары общего пользования, услуги.

Какие страны Европы пересмотрели ставки НДС:

- Германия – понизила стандартную ставку с ранее установленной 19% до 16%, но только до 1 января 2021 года. Сегодня данные нормы более не применяются.

- Ирландия изменила ставку НДС на общих условиях с 23% до 21%, что будет действовать на все товары/услуги с 1 сентября 2020 года по 28 февраля 2021 года.

Получить больше информации о льготах по НДС в Европе можно, обратившись к экспертам портала по указанным контактным данным.