Как взять кредит в германии

Содержание:

- Как оформляется ипотека на покупку квартиры в Германии

- Какой банк лучше выбрать в Германии: критерии выбора

- Общие сведения о кредитовании в США

- Специфика банковской системы Германии

- Чего стоит опасаться при зарубежном кредитовании?

- Можно ли взять кредит через интернет

- Как взять кредит гражданину России

- Оформить потребительский кредит в Германии в 2021 году онлайн

- Кредиты на недвижимость в Германии

- Финансирование

- Посредник при получении кредита

- Какой банк лучше выбрать в Германии: типы и особенности местных учреждений

- Банковский кредит

- К чему может привести просрочка по кредиту

- Условия и способы получения кредита в Европе

- Дополнительные расходы при покупке недвижимости в ФРГ

- Сроки оформления ипотеки в Германии

- Подведение итогов и заключительная рекомендация

Как оформляется ипотека на покупку квартиры в Германии

Пошагово:

- Выбрать объект. В этом может помочь риелтор. Особенно, если вы не владеете немецким языком.

- Открыть счет в банке ФРГ.

- Оплатить задаток.

- Подать заявку на кредит. Здесь понадобится от нотариуса договор о бронировании.

- Зарегистрировать сделку.

- При положительном ответе сначала оформить предварительную регистрацию, затем окончательную (3 месяца).

Для немца никаких проблем при оформлении ипотеки не возникает. Что касается иностранцев, им следует помнить, что не в каждый банк можно обращаться. С нерезидентами, включая россиян, работают Commerzbank, Deutsche Bank, RaiffaseenBank, Sparkasse, Volksbank. Решение будет принято после того, как банк убедится в благонадежности потенциального заемщика.

Это интересно! Как оформить иностранцу ипотеку в США.

О том, как в Германии выгодная ипотека выживает коренных жителей городов, в видеосюжете:

Какой банк лучше выбрать в Германии: критерии выбора

Итак, вы ориентируетесь в том, как построена местная система. Из вышесказанного понятно, что зная свою основную цель открытия счета, уже можно примерно сориентироваться какое учреждение для этого лучше подойдет. Кроме этого, проанализируйте следующие критерии:

- Месячная стоимость обслуживания. Иногда эта сумма может составлять несколько десятков евро, а иногда ничего. Также, некоторые учреждения бесплатно обслуживают клиентов только при наличии у них определенного уровня заработка или же баланса. Поэтому, уточняйте это заранее;

- Стоимость местной кредитки, а также условия ее получения.

- Существуют ли какие-то дополнительные сборы за выдачу карточки. В идеале все должно быть бесплатно;

- Есть ли комиссия за перевод средств. Иногда такая комиссия существует даже если транзакции происходят в пределах ФРГ. Это не совсем выгодно. Также стоит уточнять комиссию международных транзакций.

- Проценты по кредитованию, депозитам и условия по снятию наличных. Иногда вложив средства на депозит, клиент не может их снять пока не истечет срок договора. Это не всегда удобно, ведь ситуации бывают разные. Уточняйте и этот пункт заранее.

- Оцените наличие мобильного приложения, клиентоориентированность, сервис и наличие большого количества терминалов и банкоматов от выбранного учреждения. Наличие всего этого впоследствии делает жизнь значительно комфортнее.

Также имеет значение непосредственно тип счета. В ФРГ их несколько, однако самыми популярными считается Girokonto, который есть практически у каждого совершеннолетнего бюргера. Среди плюсов универсальность, простота в пользовании, отсутствие комиссий. Однако если вашей основной целью являются не постоянные платежки на территории ФРГ, а просто хранение или накопление средств, то лучше выберите Festgeld или Tagesgeldkonto.

Общие сведения о кредитовании в США

Мигранты часто выбирают для переезда Америку, рассчитывая на получение ссуды и работы. Есть хорошие примеры, когда успешные в настоящее время американцы начинали свое дело с займов. Ставка от 3 до 5% годовых позволяет покупать товары и постепенно за них рассчитываться без единовременной траты всех сбережений.

Какие кредиты в США сейчас существуют:

- покупка машины;

- оплата обучения в вузе;

- ипотечные займы;

- на развитие бизнеса;

- на потребительские цели.

Решение о выдаче займа отработано с точностью до секунды. В первую очередь банк проверяет кредитную историю заемщика. Узнать ее можно по номеру социального страхования.

Что влияет на кредитную историю американца:

- штрафы;

- просрочки платежей;

- количество закрытых кредитов;

- количество и срок действующих займов;

- сколько раз запрашивали кредитную историю.

Сформированный рейтинг – это количество баллов. Хороший рейтинг начинается с отметки 650 баллов. Средние значения варьируют от 300 до 850. Баллы как накапливаются, так и тратятся. Чем выше рейтинг, тем больше кредитных возможностей предоставляет банк.

Так клиенты с высоким рейтингом могут взять ипотеку или крупный кредит в несколько сотен тысяч долларов

В случае невыплаты в Америке не приходят коллекторы. Такой практики здесь нет. Должника имеют право арестовать и заключить под стражу. Поэтому американцы очень бояться просрочить выплаты по кредитам. У них предусмотрены большие штрафы. В итоге долги растут как снежный ком.

История процентной ставки по годам

Колебания процентной ставки кредита США в динамике показывают состояние экономики в стране. После Второй мировой войны в 50-ые годы показатели упали до 05% годовых. Экономика находилась на подъеме. В среднем 1950-1960-ые года характеризуются ставками в пределах от 0,5% до 9%.

Нефтяной кризис 1973 привел к увеличению инфляции. Поэтому ставка резко выросла с 5 до 10,75%. После стабилизации ситуации наступил 1980 год. Экономические потрясения привели к ставкам до 20%. Затем показатели стабилизировались. Следовательно, к 90-м процент составил всего 5%.

Исторический минимум, сопоставимый со значениями в «тучные» 50-ые годы, был достигнут в период 2001–2003 гг.

Тогда процентная ставка составила всего 1%. К 2006 году рынок недвижимости перегрелся. Чтобы противодействовать росту «пузыря», процент сделали 5,25. Но с началом мирового кризиса в 2008 году ставку снова снизили практически до нуля. Сейчас она находится в пределах 3–5%.

Специфика банковской системы Германии

Основной валютой в Германии является евро. Именно Германия стала одним из инициаторов создания ЕС и способствовала внедрению общей валюты для всех стран Еврозоны. ФРГ является лидером по росту экономики в Европе, чему в значительной мере способствует сильная банковская система страны.

По состоянию на конец 2021 года в Германии насчитывалось 36 005 банков (отделений и филиалов), из них:

- 9 986 – коммерческие;

- 11 872 – сберегательные кассы, которые здесь называются шпаркассе (sparkassen);

- 11 847 – кредитные кооперативы (kreditgenossenschaften);

- 1 557 – строительные общества или кассы (bausparkassen);

- 411 – земельные (landesbanken);

- 65 – ипотечные (realkredit-institute);

- 43 – со специальными задачами (banken mit sonderaufgaben);

- 13 – большие кооперативные центральные банки (genossenschaftliche Zentralbanken);

- 211 – остальные.

Особенности банковской системы Германии заключаются в следующем:

- банковский сектор Германии разделен на три части: частный, государственный, кооперативный;

- наличие главного государственного банка, роль которого выполняет Немецкий федеральный банк или Бундесбанк, а также нескольких госбанков со специальными функциями, в основном сберегательными и кредитными;

- государственные банки играют большую роль в банковском секторе страны;

- жесткая нормативная регламентация деятельности кредитных и иных финансовых учреждений;

- строжайшие требования к отчетности, ограничение прав собственников компаний;

- наличие единого органа надзора над всеми видами финансовых услуг – BaFin;

- объединение банков второго уровня в союзы и ассоциации (например, Союз сберегательных касс и жироцентров Deutscher Sparkassen-und Giroverband e.V.)

Чего стоит опасаться при зарубежном кредитовании?

Если вы решили добиться кредита в западном банке для вашего бизнеса, в таком случае имеет смысл пойти двумя параллельными путями:

- разослать письма-заявки в интересующие вас иностранные банки (писать лучше всего на английском языке);

- просмотреть тематические интернет — форумы и поговорить с теми, кто уже достиг цели и кредитовался.

Русскоязычные жители тех стран, которые привлекают вас кредитным климатом, могут оказать вам информационную помощь. Но такая информация нуждается в обязательной фильтрации.

Например, информация о том, что шансы на получение кредита иностранцем повышает открытие им депозитного счета в западном банке, не корректна.

Большинство банков, работающих за границей РФ, не откроют такого счета автоматически. Вам придется уладить немало формальностей и доказать, что вы не собираетесь использовать свой счет для отмывания преступных доходов. А для открытия кредитной карты придется доказывать свою финансовую состоятельность и законность источника доходов.

И самое важное! Если вы хотите получить кредит за рубежом, а потратить в России, то:

- во-первых, вам придется потратиться на комиссию за международные денежные переводы;

- во-вторых, вы, а точнее, ваши кредитные средства, могут попасть в поле зрения отечественной налоговой инспекции.

Осторожно! Кредитные деньги, полученные вами в зарубежном банке, подпадают под следующее определение: Согласно Налоговому кодексу, налогом облагаются иные доходы, получаемые налогоплательщиком в результате осуществления им деятельности за пределами Российской Федерации. И если вы учтете все сопутствующие расходы, то процентная ставка и общая стоимость кредита в зарубежном банке покажется вам не такой уж и выгодной

И если вы учтете все сопутствующие расходы, то процентная ставка и общая стоимость кредита в зарубежном банке покажется вам не такой уж и выгодной.

Подведем итоги. С формальной точки зрения, никаких законодательных ограничений для получения вами кредита в зарубежном банке нет. Но, как видим, есть множество практических сложностей, которые сводят почти на нет все выгоды зарубежного кредитования.

Можно ли взять кредит через интернет

Разослать заявки на получение кредита, со сканированными копиями необходимых документов, находясь в родной стране – можно. Но именно получить деньги на свои нужды, скорее всего, не получится. Это сложно хотя бы по той причине, что подписывать договор необходимо при личном присутствии.

Однако такое утверждение распространяется исключительно на крупные учреждения. В то время как небольшие кредитные организации или интернет-ресурсы – готовы предоставить небольшие суммы на короткий срок. Чаще всего это международные финансовые порталы вроде WebMoney. Там ссуда оформляется в режиме онлайн на электронный кошелек.

Что касается оформления банковских карт, то здесь такая же ситуация. Вы можете заказать карту иностранной платежной системы, например, Payeer или Payoneer. Но, чтобы получить пластик солидного банка – потребуется открыть счет в другой стране. Стоит отметить, что обслуживание зарубежных карточек чаще всего не бесплатное (и стоит приличных денег в пересчете на рубли), а пополнение возможно через международные терминалы с дополнительными комиссиями и сборами за межнациональные переводы.

Как взять кредит гражданину России

Давайте не будем обманывать себя, получить кредит в Германии как иностранцу сложнее, чем коренным жителям.

Для этого есть несколько причин:

- Банки заключают сделки на долгосрочную перспективу, а это означает, что они предпочитают, когда их клиенты остаются в ФРГ в течение многих лет. Это увеличивает вероятность того, что у вас будет достаточно дохода для возврата занимаемой суммы и процентов по долгу.

- Граждане стран, не входящих в ЕС, без права на постоянное проживание считаются менее надежными, поскольку присутствие в стране зависит от визы. Поэтому наличие представителя в Германии облегчит шансы на получение кредита.

- У ряда иммигрантов имеется нестабильное финансирование и плохой кредитный рейтинг. Особенно — на первых порах после приезда в страну.

- Идентификация личности и проверка происхождения денежных средств более комплексные. И учитывая, что сотрудник за качество проверки несет личную ответственность, не каждый банк готов заниматься таким комплексным вопросом при несущественных бюджетах.

На исход дела влияет и возраст заемщика: чем ближе вы к пенсионному возрасту, тем выше риск с точки зрения кредиторов. Кроме того, новые правила ЕС требуют выяснить ваш возможный пенсионный доход, если ипотека в Германии будет выплачиваться и после выхода на пенсию

Чтобы получить кредит в Германии россиянину, занимающемуся инвестированием, необходимо:

- принести документы, подтверждающие легальное происхождение капитала для инвестиций;

- предоставить продуманную инвестиционную стратегию;

- доказать платежеспособность (налоговую декларацию и справку о доходах);

- внести не меньше 40% от общей суммы покупки;

- предоставить арендный лист, который отражает размер дохода аренды;

- обеспечить управление недвижимостью немецкой управляющей компанией

Ко всему, желательно получить документ, подтверждающий оценку технического состояния объекта. Банк-кредитор ведёт кредитные счета и счета по сбору арендной платы.

Оформить потребительский кредит в Германии в 2021 году онлайн

Для потребителей и предпринимателей проживающих на территории Германии есть возможность ознакомится с актуальными банковскими предложениями. Потребительский кредит, предоставляется гражданам Германии для приобретения предметов потребления. Этот вид кредита используют не только для покупки товаров длительного пользования, но и для мелких покупок (в том числе бытовой техники. Резиденты Германии смогут узнают предварительную информациюо банковских предложений для получения потребительского кредита в Германии через интернет. Процентная ставка начинается от 1,87%. Максимальная сумма кредита составляет 100.000 евро. Ознакомившись с предварительными условиями кредита Вы нажимаете на заинтересовавшие Вас предложение и переходите на официальную страницу самого банка. Далее у Вас есть возможность заключить непосредственно с банком, без комиссии посредников, кредитный договор. Кредит в Германии Вы можете использовать как для личных закупок, так и для финансирования бизнес-проектов. Перед оформлении кредита банки проверяют кредитоспособность клиента.

Кредиты на недвижимость в Германии

Впрочем, с каждым годом растёт доля собственников недвижимости, а значит, и спрос на ипотечные кредиты. Процентные ставки в немецких банках достигли рекордного минимума. Если квартира сдаётся внаём, то арендная плата покрывает расходы по содержанию объекта и выплаты по ипотечному кредиту.

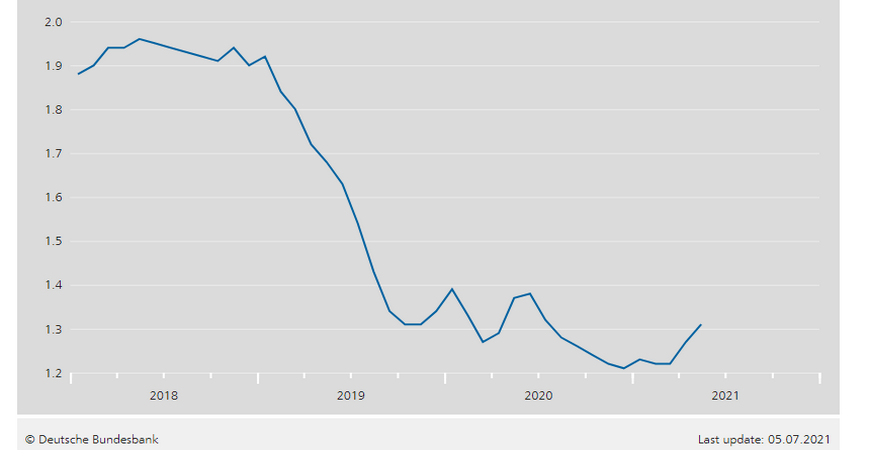

Изменение процентных ставок по ипотечным кредитам в Германии, 2018–2021

Немецкие банки строго оценивают заявки на ипотечные кредиты. Особенно сложно получить ссуду тем заявителям, чей источник доходов и благонадёжность сложно проверить. К этой категории относятся в первую очередь иностранцы, не являющиеся резидентами Германии или стран Евросоюза.

Тем не менее сотрудничать с россиянами, украинцами и другими выходцами из третьих стран готовы банки Германии:

- Deutsche Bank

- Raiffeisen Bank

- Volksbank

- Commerzbank

- Münchner Bank

- Sparkasse Bank

Финансирование

При покупке дома в Германии иностранцы могут рассчитывать на получение ипотечного кредита. Однако, нерезидентам он дается только на приобретение доходной недвижимости (при покупке дома его арендуют до полного закрытия кредитного соглашения) или в качестве исключения (если ваш официального дохода в РФ достаточен для погашения займа). Вы не можете получить ипотеку, не имея счета в немецком банке.

Наиболее распространенным типом ипотечного кредита в ФРГ является аннуитетный («Annuitätendarlehen»). Он имеет фиксированную ставку и позволяет точнее планировать остальные расходы. Заемщик обычно выплачивает ипотеку в течение фиксированного срока от 5 до 30 лет. В целом, 10 лет — самый распространенный фиксированный срок. В большинстве случаев, чем дольше установленный срок, тем выше будет процентная ставка. Она варьирует 1,5% до 2%.

Чем на больший срок берете заем, тем большая процентная ставка вам будет предложена. Однако большинство заемщиков выбирают именно долгосрочное финансирование. Ведь приемлемые ставки банков позволяют обустроить дело так, что кредит вместо собственника будут выплачивать немецкие арендаторы.

Главный недостаток долгосрочного финансирования — невозможность повлиять на решение финансовых вопросов на протяжении длительного периода времени. Возможность погасить задолженность досрочно зависит от условий, выдвигаемых банком. Некоторые финансовые учреждения разрешают один раз в год оплатить 5-10% от суммы займа, другие — позволяют в течение установленного срока ипотеки изменять основной платеж до пяти раз.

В ряде случаев вы можете досрочно закрыть все кредитные обязательства одним платежом, но если договор оформлялся на срок до 10 лет, скорее всего, вам не избежать компенсации утерянной прибыли в виде суммы оставшихся процентов.

Посредник при получении кредита

Посреднику при получении кредита предоставляется такая же информация о личности и финансах, как и банку. Преимущество посредника при получении кредита: основываясь на своем опыте, он выбирает подходящий банк для заявки на кредит или же узнает о лучшем кредитном предложении у ряда банков.

В следующем видео объясняется принцип работы кредита от Bon-Kredit. Bon-Kredit уже на протяжении многих лет существует в Германии в качестве онлайн-посредника для получения кредита.

Наряду с немецкими банками, Bon-Kredit сотрудничает с иностранными банками, которые предоставляют кредиты в Германии. Вот почему Bon-Kredit может также предложить «кредиты без Schufa (schufafreie Kredite)».

При таком кредите кредитоспособность клиента хоть и проверяется, но уже не с помощью запроса в Schufa. Помимо этого, кредит предоставляется иностранным банком, который не сотрудничает с Schufa и не использует его данные.

Что такое «Schufa»?

В немецком агентстве Schufa регистрируются кредиты, кредитные карточки и текущие счета. Schufa – это рейтинговое агентство, которое оценивает кредитоспособность и в котором есть данные большинства людей, проживающих в Германии. Каждый раз, перед тем как открыть текущий счет и одобрить кредит, немецкие банки проверяют клиентов на основе данных агентства Schufa.

Какой банк лучше выбрать в Германии: типы и особенности местных учреждений

Первое, что нужно знать это в общем, как выглядит структура местной системы. А она состоит из трех уровней:

- На первом уровне кооперативные учреждения;

- Дальше государственные, общественно-правовые;

- На третьем уровне частные и коммерческие банки.

Монополистом и основным контролирующим органом выступает Deutsche Bundesbank.

Далее разделение происходит еще на несколько категорий, сюда входят универсальные, специальные и директ-банки. А эти в свою очередь делятся еще на несколько подкатегорий. Однако, давайте обо всем по-порядку.

Универсальные банки

Это такие типы организаций, которые предлагают клиентам максимально широкий спектр услуг. Сюда обычно входит:

- Кредитование;

- Депозитные вклады;

- Хранение ценных бумаг или металлов;

- Возможность проводить безналичные расчеты и тому подобное.

В свою очередь универсальные банки делятся на кредитные, сберегательные и корпоративные. Опишем особенности каждого типа.

- Кредитные универсальные учреждения — те в которых основная специализация это выдача краткосрочных и долгосрочных кредитов. Это основной их продукт.

- Корпоративные учреждения — довольно интересный тип организаций, где каждый вкладчик своего рода акционер с равноценным правом голоса. Сейчас в ФРГ существует более 1000 подобных кооперативов и все они имеют превосходную репутацию, а еще славятся надежностью и качеством своих услуг. Наибольшим кооперативом на сегодняшнее время считается Sparda-Bank.

- Сберегательные кассы. Таких касс в ФРГ тоже много, а именно около половины тысячи. Однако их клиентами редко выступают индивидуальные лица. В основном это администрации городов и регионов.

Специальные финучреждения

Если с универсальными все менее более понятно, то дальше идут по списку специальные банки, специализирующиеся на каких-то сложных и узкопрофильных операциях. Например, если нужен какой-то целевой кредит, или сложная операция с большой суммой депозита, вам дорога именно в такое вот специализированное учреждение.

Такие организации тоже делятся на несколько подтипов:

- Строительные сберкассы. Клиенты делают небольшие взносы в течение определенного периода времени, а затем получают выгодные условия по ипотеке, или дешевые кредиты для покупки жилья.

- Teilzahlungsbanken. Если вы хотите взять рассрочку, авто на выплату или какой-то товар, стоимость которого хотели бы оплачивать частями, то вам именно сюда.

- Realkreditinstitute. Если вы юридическое лицо, и вам нужен большой кредит под застройку объекта недвижимости, то обращайтесь в такое учреждение.

Ну, и напоследок, несколько слов о директ-банках и Filialbank. В чем их основное отличие? Direktbank не имеет никакого физического офиса или отделения, и вся работа как персонала так и клиентов происходит исключительно в онлайн режиме и дистанционно. Многих это привлекает еще и тем, что обычно обслуживание в таких учреждениях стоит на порядок дешевле, ведь банк не платит за аренду помещений, коммунальные платежи и так далее. Если же хочется «живого» общения с сотрудниками выбирайте Filialbank.

Перечень самых известных финучреждений страны

Ну и в итог этого раздела, уместно вспомнить несколько самых популярных банков Германии в не зависимости от формы и типа:

- На первом месте Deutsche Bank, который является крупнейшим и своего рода универсальным;

- Далее по величине и популярности разместился Commerzbank, главный офис которого базируется во Франкфурте-на-Майне.

- Comdirect — один из Direktbank;

Это те, которые точно достойны внимания. Однако выслушав ваши пожелания и потребности, наши специалисты смогут предложить вам еще больший выбор.

Банковский кредит

Получить кредит от банка – классический способ. Наиболее частая форма банковского кредита – это потребительский или, как его еще называют, кредит с погашением в рассрочку.

Такой кредит подходит для всякого рода финансирования, например, для приобретения квартиры или для поездки в отпуск. Банку не нужно приносить подтверждение, на что Вы потратили деньги.

Сумма кредита будет перечисляться на банковский счет. Ежемесячные кредитные взносы будут списываться также с этого счета.

Условия

Условия мы опишем на основе банка, вопросы о котором нам чаще всего задают на нашем специальном портале – Банк DKB:

- Размер кредита – от 2 500 до 50 000 тыс. евро

- Срок кредита – от 12 до 84 месяцев

- Процентная ставка на данный момент составляет 3,89% (реальный годовой процент, подробную информацию о процентной ставке Вы найдете на сайте банка).

Информация о процентной ставке

Что касается процентной ставки, в Германии существует два типа банков. Первые предлагают процентную ставку в зависимости от кредитоспособности (bonitätsabhängiger Zinssatz). С одной стороны, это хорошо для людей с высокой кредитоспособностью, так как они должны платить более низкую процентную ставку, а с другой стороны плохо для людей с более низкой кредитоспособностью. Им приходится платить более высокую процентную ставку.

Банк DKB предлагает процентную ставку, которая не зависит от кредитоспособности (bonitätsunabhängiger Zinssatz). Таким образом, процентная ставка для всех заемщиков одинаковая.

Пожалуйста обратите внимание, что в кредитном калькуляторе речь идет о «рекламных» процентах. В зависимости от кредитоспособности они могут быть выше

Процентная ставка Банка DKB остается такой же, как и указано, если Вы дополнительно не решили заключить страховку на погашение кредита в случае болезни, смерти или безработицы (Restschuldversicherung).

Мы рекомендуем Вам отказаться от такой страховки, т.к. она делает кредит, в большинстве случаев без особой надобности, дороже. Банки охотно предлагают данную страховку вместе с кредитом, потому что они таким образом зарабатывают дополнительную копеечку.

Кредит на авто – это особая форма потребительского кредита. Так как здесь авто выступает в качестве дополнительной гарантии для банка, процентная ставка здесь, в большинстве случаев, выгодней. Здесь Вы найдете ⇒ Кредиторов для приобретения авто.

К чему может привести просрочка по кредиту

Санкции, налагаемые в случае несвоевременного внесения платежей, изначально прописываются в контракте. Если у заемщика возникают трудности, он обязан уведомить об этом своего кредитора. Чаще всего последний предоставляет «каникулы» своему клиенту на выплату тела кредита. Однако проценты при этом должны оплачиваться вовремя. Таким образом, при условии наличия договоренности с банком и своевременной выплаты процентов в течение года может быть несколько просроченных выплат.

Кредитование в Германии построено таким образом, что противоположная ситуация будет воспринята как катастрофа. Иными словами, если вам нечем платить и банк находится в неведении, информация об этом заносится в специальную базу SCHUFA (единый реестр по всем займам и заемщикам), в которой будет храниться в течение 2-3 лет. Нарушителю договорных отношений будет выслан счет на оплату, к которому будет приплюсован штраф за просроченный платеж.

Если после этого выплаты не возобновятся, договор разрывается в одностороннем порядке по инициативе банка, а дело вместе со всеми счетами и увеличенными штрафами передается в суд.

Условия и способы получения кредита в Европе

Сразу стоит отметить, что на сегодняшний день практически во всех европейских банках отсутствуют какие-либо специальные ограничения на выдачу кредитов иностранцам. Формально это так. Но на практике финансовые учреждения с большой неохотой берут на себя риски, связанные с выдачей займа гражданину другой страны.

В частности, человеку с российским или украинским паспортом получить кредит в Европе намного сложнее, чем гражданам стран Евросоюза. Однако варианты есть, и при соблюдении некоторых условий можно улучшить шансы и ускорить процесс получения кредита в европейском банке.

-

- Большим преимуществом при оформлении займа является законное пребывание в стране, а также наличие вида на жительство или ПМЖ.

- Получение официального дохода, владение бизнесом или осуществление предпринимательской деятельности с соответствущей уплатой налогов в бюджет страны будет существенным аргументом для европейских банков. К слову, юридическому лицу гораздо охотнее выдают кредиты.

- В каждом случае придется доказать свою платежеспособность и благонадежность, одним из вариантов является открытие счета в банке-кредиторе или покупка ценных бумаг, что может использоваться как залог и как фактор снижения банковских рисков.

- Если речь об ипотечном кредите, то объект недвижимости будет залогом и как следствие повысит доверие банка.

- При нахождении в родной стране взять кредит в Европе возможно с помощью специализированных консалтинговых компаний. В основном через них европейские банки предоставляют свои услуги, ведут переговоры и заключают договора с иностранцами.

Вышеперечисленные условия являются не исчерпывающими, но наиболее действенными для получения займа в Европе. Иногда для иностранцев европейские банки могут установить процентные ставки немного выше, чем для своих граждан. В среднем на 1–3%, что в любом случае не сопоставимо с уровнем ставок в отечественных банках. Суммы кредитов обычно очень значительные, в некоторых странах финансовые учреждения не захотят связываться с оформлением договора менее чем на 500 тысяч евро.

Дополнительные расходы при покупке недвижимости в ФРГ

Всем, кто собирается приобрести дом в кредит в Германии, следует учитывать необходимость помимо оговоренной цены понести и дополнительные расходы. Прежде всего новый владелец должен быть внесенным в поземельную книгу (Grundbuchauszug). Для этого необходимо уплатить налог на недвижимость.

Размер ставки налога от покупной цены в зависимости от местонахождения объекта покупки может составлять от 3,5 % (Саксония) до 6,5 % (Северный Рейн-Вестфалия). Немецкое законодательство предписывает выплачивать этот налог солидарно покупателем и продавцом.

Кроме этого, покупатель оплачивает:

- переоформление права на собственность — от 0,5 до 1 % от суммы покупки;

- услуги нотариуса — от 1,5 до 3 %;

- комиссию маклера/риэлтора — от 3 до 6 % (иногда совместно с продавцом). Недорогие объекты оплачиваются по фиксированным ставкам от 1500 до 5 тысяч евро;

- другие расходы (на регистрацию, оформление выписок из поземельной книги, обслуживание банковского счета в 150 евро в год).

Оформление ипотечного кредита также влечет дополнительные затраты:

- 1 % от суммы кредита (за оформление);

- оплата независимой оценки объекта – 1–2 тысячи евро;

- Due Diligence (аудит объекта) — от 0,5 до 1,5 % от его стоимости.

Сроки оформления ипотеки в Германии

Оформление кредита происходит в течение месячного срока и более. На первом этапе нужно подготовить необходимые бумаги для оформления, на что уходит около двух недель. Одновременно стоит лучше ознакомиться с рынком предложений.

Затем следует лично (для иностранцев это условие обязательно) посетить несколько банков и ознакомиться с условиями и процентными ставками, подать заявку на ипотеку – это может занять от двух до четырех дней и более.

Ожидание результатов принятия решения о выдаче ипотечного кредита после предварительных переговоров с несколькими банками может растянуться до 4 недель. На последнем этапе предстоит выбор наиболее выгодного предложения, открытие счета и внесение депозита в избранном банке.

Подведение итогов и заключительная рекомендация

Взять кредит в интернете – это абсолютно правильное решение, так как процентные ставки выгоднее, запрос на кредит обрабатывается быстрее и с помощью сравнения кредитов можно удобно сравнить предложения разных кредиторов.

К тому же, шансы на получение кредита, во многих случаях, выше.

Все больше и больше людей в Германии подают заявки на кредит онлайн и получают деньги на свой счет в течение от 24 часов до 7 дней (в зависимости от кредитора).

Не каждому удается получить онлайн-кредит. Чтобы получить кредит, необходимо иметь местожительство в Германии, стабильных доход, а также как минимум средний рейтинг платежеспособности. Кроме этого, для многих институтов, предоставляющих кредит, для зачисления кредита необходимо наличие немецкого текущего счета.

Есть некоторые риски, связанные с онлайн-кредитами, как показал тест: неполный сбор данных о клиентах, предоставление клиентам информации не в полном объеме, заключение дорогих, но ненужных страховок и ухудшение рейтинга платежеспособности заявителя по вине кредитора.

С нашей точки зрения, достоин рекомендации и банк DKB, занявший 3-е место, в котором мы сами подали заявку на кредит и успешно его получили. В этой статье вы узнаете, как DKB предоставляет кредит: часть 3 серии статей о кредите от DKB.

Если вы не подходите под целевую аудиторию SKG Bank, рекомендуем воспользоваться этим сравнением кредитов, в котором рассматриваются только серьезные и надежные кредиторы ► Сравнение кредитов с помощью кредитного калькулятора (действительно многие прибегают к его помощи!).

Дополнительные полезные статьи:

- Smava: руководство по заполнению заявки на кредит

- Автокредиты в Германии

- Подать заявку на кредит от DKB — часть 2 (документы)